宏观氛围偏暖,市场预期向好。国内发改委宣布推进23年国债项目开工进度,加快推动超长期特别国债等举措落地,下游资金紧张情况面临缓解;商务部等十四部门联合发布《推动消费品以旧换新行动方案》,组织在全国范围内开展汽车、家电以旧换新和家装厨卫“焕新”,利好钢材下游消费。

供应方面,钢厂利润好转,复产高炉增加,但是进程略缓慢。目前看,钢厂库存压力缓解后,川渝区域流通钢厂上调螺纹钢规格组距价差,5月钢厂仍会处于复产进程中。

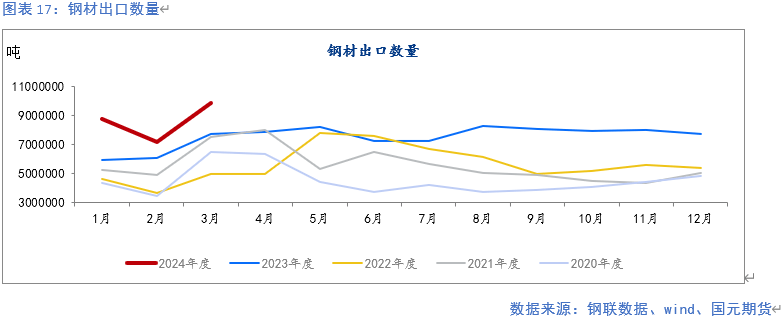

需求方面,5月需求逐步转向淡季。目前,地产土地成交量及商品房成交量未有好转,新开工及施工面积在去年低基数下仍处于下降趋势,房地产对需求拉动难有正面效果。基建方面,资金紧张有望缓解,但对需求拉动效果有待验证。截至4月23日,百年建筑网数据显示,样本建筑工地非房建项目资金到位率为65.46%,较月初增加3.09个百分点。国务院将推动2023年所有增发国债项目于今年6月底前开工建设,资金可能对传统基建的流入量有限,对需求拉动效果有待验证。制造业方面,3月新订单指数结束连续六个月的收缩升至扩张区间。推动大规模设备更新和消费品以旧换新行动方案落地,将进一步提高制造业对钢材的消费。出口高位难持续,海外钢厂逐渐复产,出口利润下滑。伊朗、德国、俄罗斯粗钢产量逐渐恢复。海外制裁增加,美国宣布计划针对中国钢铝产品采取新的限制措施,包括将对中国钢铝产品的301关税提高至现有水平的3倍。

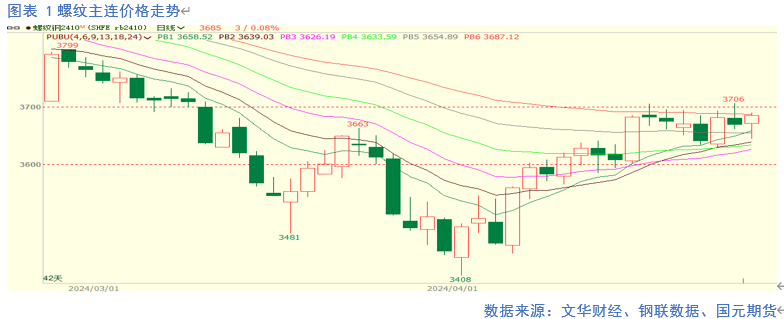

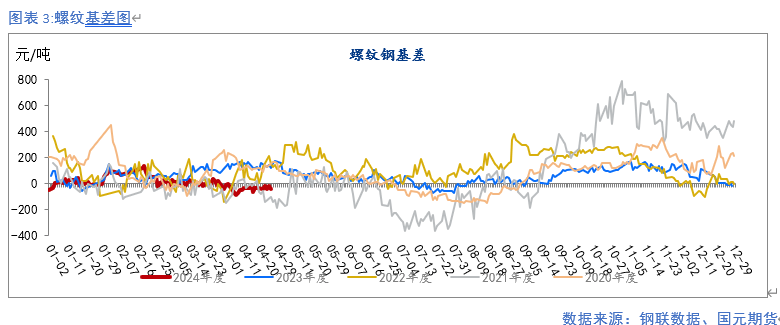

综上,我们认为五月钢价宽幅震荡运行,钢材库存压力缓解,建筑需求成色有待验证。螺纹2410合约关注3550-3750元/吨,热卷主力关注3700-3900元/吨。

一、四月钢价反弹回升

国内发改委宣布推进23年国债项目开工进度,加快推动超长期特别国债等举措落地,下游资金紧张情况面临缓解;商务部等十四部门联合发布《推动消费品以旧换新行动方案》,组织在全国范围内开展汽车、家电以旧换新和家装厨卫“焕新”,利好钢材下游消费。钢厂复产下,炉料价格上涨,成本支撑走强。下游钢材成交量环比增加,多重利好下,钢材价格反弹回升。

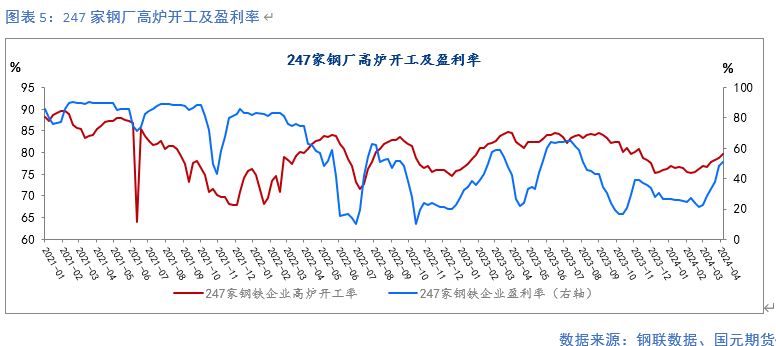

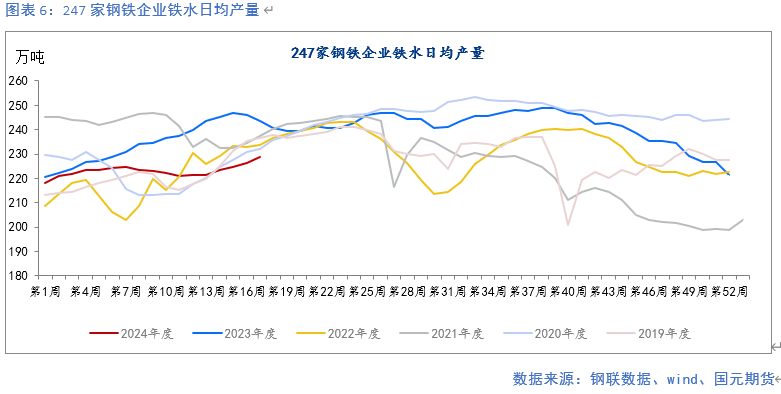

二、铁水复产仍有空间

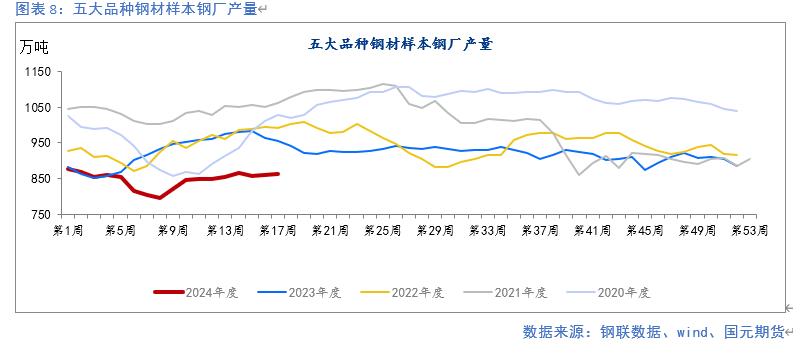

3月中国制造业PMI结束了连续六个月的收缩,升至扩张区间;国内钢厂盈利回升,高炉逐渐复产。截至4月26日,247家钢厂盈利率从月初33.33%升至50.65%,铁水产量从223.58万吨/天升至226.33万吨/天。月内样本钢厂五大品种钢材周均产量为861.46万吨,较上月均值增加11.3万吨。其中螺纹钢周均产量215.63万吨,较上月基本持平;热卷周均产量321.42万吨,较上月均值增加3.64万吨。样本钢厂钢结构周均产量(H型钢、工角槽及彩涂板卷)为89.2万吨,较上月均值增加5.99万吨。

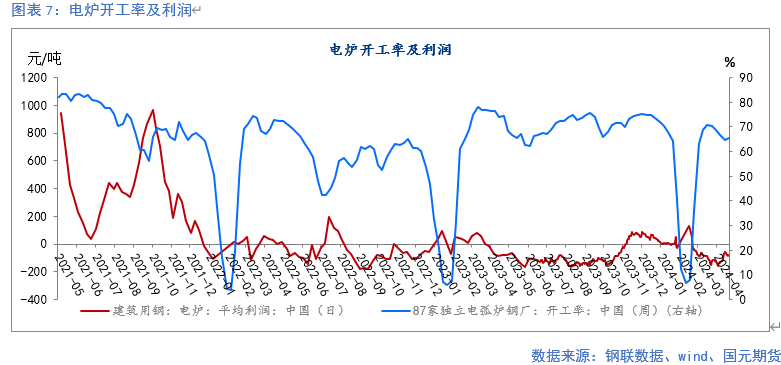

电炉利润回升,但仍处于亏损中,开工率明显下降。截至4月19日,87家样本电弧炉开工率为64.75%,较上月末减少5.53个百分点。

三、表需回升但不及去年同期

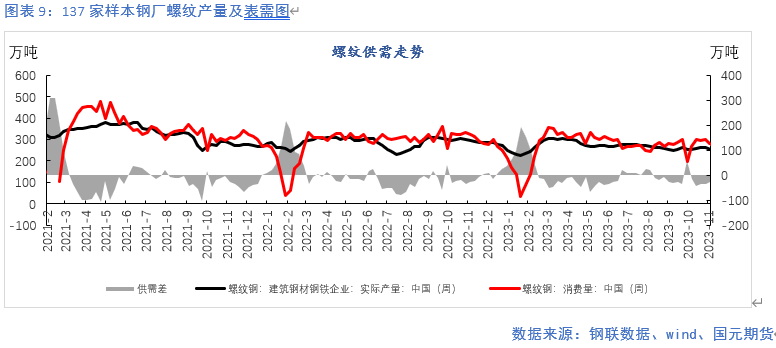

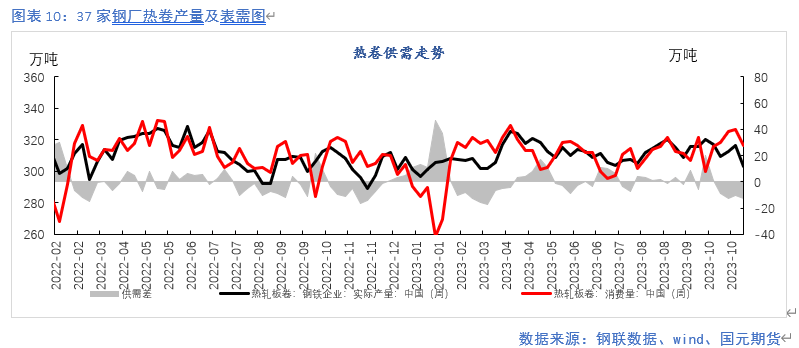

截至4月26日,五大品种钢材周均表需量在961.75万吨,环比增加10.11%,同比下降4.12%。其中螺纹周均表需在283.03万吨,环比增加23.20%,同比下降11.02%;热卷周均表需在326.74万吨,环比增加2.46%,同比增加2.43%。

四、地产用钢难增 关注基建需求

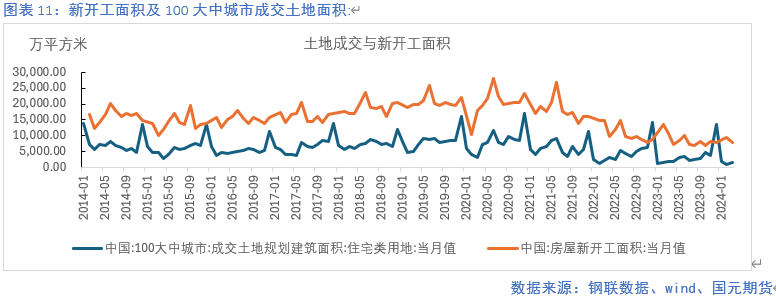

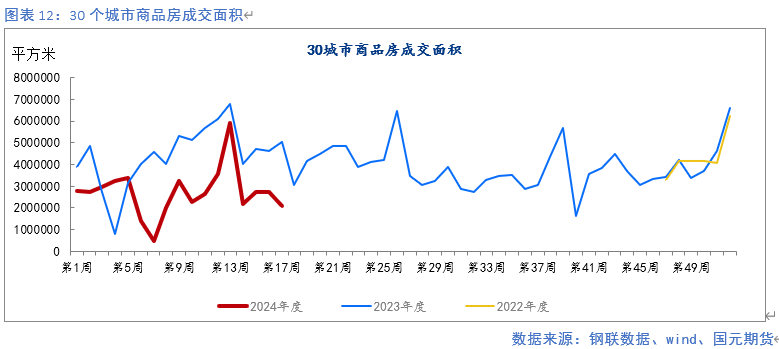

资金同比下降,新开工及施工面积未有好转。2024年1-3月,全国房地产开发投资22082亿元,同比下降14.98%;房地产开发企业房屋累计新开工面积17282.82万平方米,同比下降27.8%;施工面积678501万平方米,同比下降11.1%。从成交土地及商品房成交量来看,4月均有所下滑,等待政策段发力。

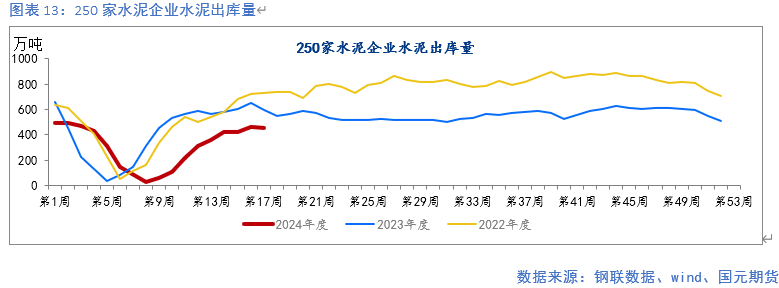

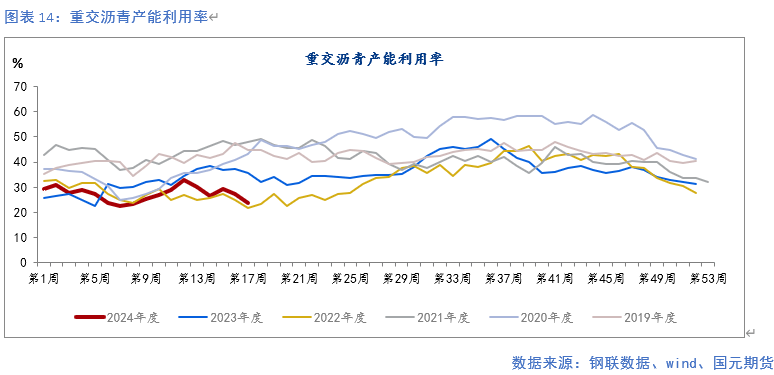

基建用钢需求面临改善,后市空间需观望。4月混凝土产能利用率、水泥出库量有所提升,重交沥青产能利用率持续下降。据百年建筑调研,截至4月23日,样本建筑工地资金到位率为62.64%,周环比增加0.87个百分点。其中,非房建项目资金到位率为65.46%,周环比增加0.96个百分点;房建项目资金到位率为46.07%,周环比增加0.38个百分点。虽然资金情况有所改善,但是可能对传统基建的流入量有限,对需求拉动效果有限。

五、制造业支撑钢需

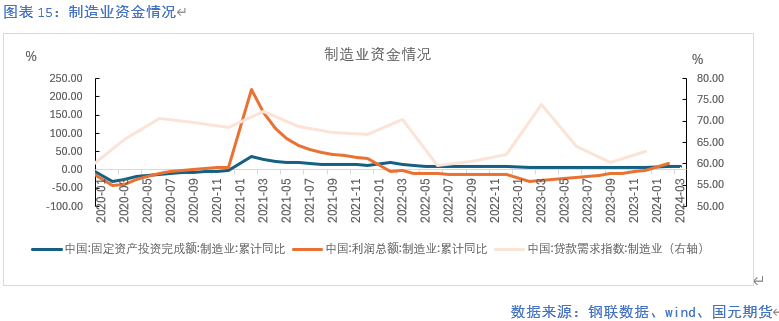

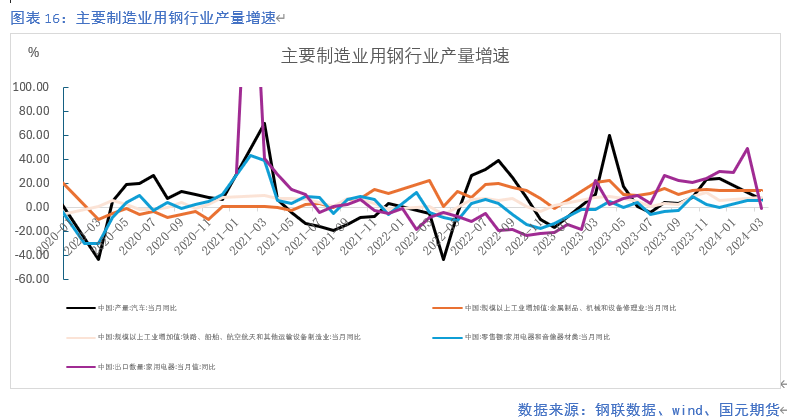

2024年,扩内需、促消费依旧是经济工作的重点,尤其是会议中强调的“大规模设备更新和消费品以旧换新”。据产业在线最新发布的三大白电排产报告显示,2024年4月空冰洗排产总量合计为3681万台,较去年同期生产实绩增长16.6%。3月制造业利润总额累计同比增加5.08%,其中铁路、船舶、航空航天和其他运输设备制造业、汽车制造和金属制品利润累计值同比分别增加66.81%、41.66%和8.08%,3月制造业PMI指数升至扩张区间,新订单指数环比增加4个百分点至53%。在设备更新、以旧换新的政策东风下,我们对制造业用钢需求存在乐观预期。

六、出口不宜过度乐观

3月,钢材出口988.76万吨,环比增加37.94%,同比增加27.82%。目前看,国内外价差收缩,出口利润下滑。出口高位难持续,海外钢厂逐渐复产,出口利润下滑。伊朗、德国、俄罗斯粗钢产量逐渐恢复。海外制裁增加,美国宣布计划针对中国钢铝产品采取新的限制措施,包括将对中国钢铝产品的301关税提高至现有水平的3倍。

七、社库厂库去库

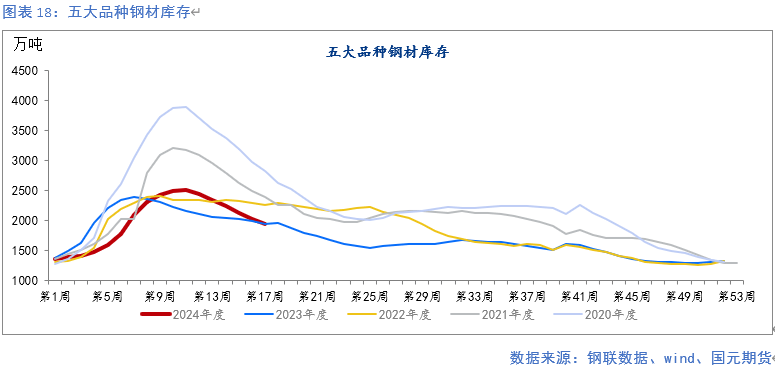

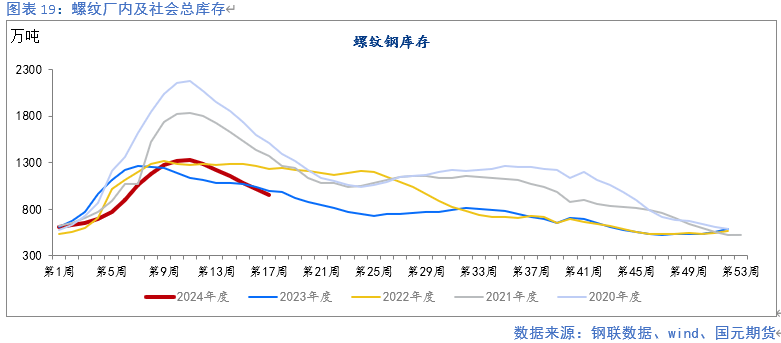

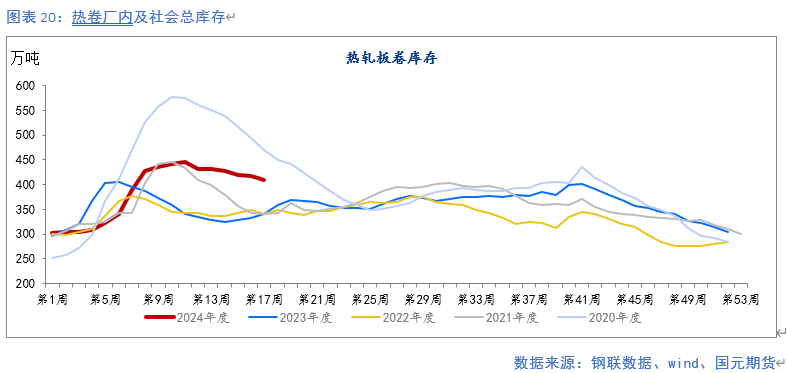

截至4月26日,五大品种总库存为1940.14万吨,较上月底减少401.05万吨。其中,厂内库存为512.46万吨,较上月底减少161.49万吨;社会库存1427.68万吨,较上月底减少239.56万吨。分品种看,螺纹总库存948.84万吨,较上月末减少269.61万吨;热卷总库存409.99万吨,较上月末减少21.31万吨。

八、展望及小结

我们认为五月钢价宽幅震荡运行,钢材库存压力缓解,建筑需求成色有待验证。基建方面,资金情况有所改善,但是可能对传统基建的流入量有限,对需求拉动效果有限。制造业方面,在设备更新、以旧换新的政策东风下,我们对用钢需求存在乐观预期。出口方面,海外钢厂逐渐复产,出口利润下滑,增幅有限。

(责任编辑:曹言言 HA008)